快手上市交易时间:快手旗下主应用+极速版+小程序的去重平均日活亿

01快手上市

2021年,10岁的快手将在香港上市。

2020 年 11 月 5 日,快手 发布了第一版上市招股说明书。

2021年1月15日,快手发布了第二版上市招股说明书。

不出意外的话,2月5日,也就是春节前一周,快手将迎来自己的首次公开募股——也就是上市。

据公开报道,快手的上市价值约为500亿美元。

贵吗?

价格取决于价值,所以与其问500亿美元的快手贵不贵,不如问快手上市后会不会有进一步的进展,还是会结束后变得更糟?

在回答这个问题之前,我们先来看看快手的招股说明书数据。

02 当前数据

作为一款短视频应用,投资者最应该关注的是它的日活跃度、月活跃度和用户时长。

根据1月15日最新版招股书,截至2020年9月30日,快手的主应用+极速版+小程序日均活跃度为3.5亿,每月活跃数据为 7.69 亿。 快手主应用日均活跃2.62亿,月活跃4.83亿。 快手2020年8月快捷版DAU破亿,小程序DAU未知。如果你不去强调,快手 应该是大约 4 亿日活跃工人。

我想在这里提一个小插曲。 快手被曝出即将上市的消息后,抖音立即宣布8月日活跃用户突破6亿,严重恶心快手屈指可数。需要注意的是,抖音的6亿DAU并不是抖音主应用的数据,也不是抖音+抖音极速版+抖音火山版+火山快车版的去重日常活动数据是四人直接加的数据,所以这个数据有很强的公关成分,只是为了给快手的增加阻塞。

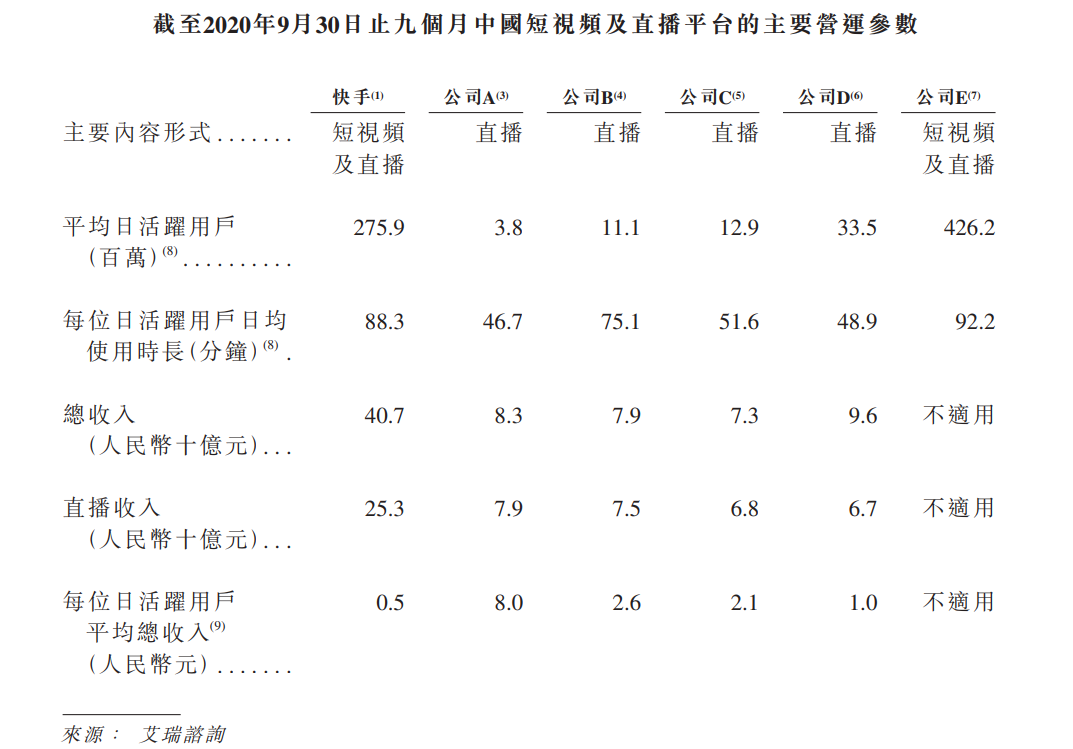

当然,即使根据快手斥资96万元收购艾瑞的咨询报告(招股书中公布的信息),截至9月30日,抖音主应用的日活跃度也达到了4.26亿,相当于1.是快手主应用的54倍,或者说快手主应用日活跃度相当于65% 抖音 的。这个差距是相当可观的。令人担忧。

据艾瑞咨询,E公司是中国的一组私人短视频和直播应用程序,可满足多样化的社交和娱乐用户案例。由于E公司是一家民营企业,艾瑞无法可靠估计其总收入、直播收入和日活跃用户平均总收入。明眼人一看就知道E公司是抖音。

仅在艾瑞报告中,快手的总收入和直播收入数据与快手公布的一致,但日活跃度比<@公布的高出1400万快手.用户的日均使用时间也比快手的数据长2分钟。这个操作也有点混乱,好像是在故意声明他们的数据是独立的、客观的、可靠的。

说到这里,让我补充几句。很多人可能会说,艾瑞等数据咨询公司的报告不太靠谱。其实这个要分开看。如果是一些免费的公开数据报告,很可能是一些公司“赞助”快手上市交易时间:快手旗下主应用+极速版+小程序的去重平均日活亿,美化个别公司,造成数据失真。如果是付费的数据报告,那就更靠谱了快手上市交易时间,尤其是这种为上市公司招股书提供的独家报告。说白了,人们的数据是否可信,不是能力的问题,而是意愿的问题。

快手花了96万元请别人做这份报告,并直接将抖音的数据展示到招股书中。我不介意1.5亿DAU的差距,说明绝对赞同这个报告。

03 历史数据

说起快手整体的每日和每月活动数据,我们来看看它的日历年和一些季度数据。

从快手各季度的数据来看,2020年春晚的赞助还是蛮值得的。

首先查看每日活动数据。截至11月30日,2018年全年增加5000万,2019年增加5900万,2020年增加8800万,其中上半年增加8200万。没有它,就只有春晚效果了。当然,一季度的严重疫情也起到了推波助澜的作用。

很遗憾,随着春晚的落幕和疫情的消退,快手日常活动并没有延续上半年快速增长的态势。五个月的后半段,只增加了 600 万个 DAU。

当然,这不是 快手 家族的问题。 抖音,同样是短视频行业的掌门人,也好不了多少。

(数据来源:抖音短视频每日直播)

从数据来看,抖音2020年日常生活不会有明显增长。6亿DAU的数据来自于抖音极速版和< @抖音火山版。

另外根据报告,2020年9月抖音主APP的月活跃度仅为5.2亿,月活仅增加4100万,增幅低至10 %。 快手为4.1亿,比招股书中的数据少了7000万多。假设抖音的真实数据也按相同比例压缩,月活跃度只有6.2亿左右。 抖音DAU/MAU的比例约为60%,高于快手的55%,对应的DAU仅为3.7亿左右。

不同的咨询公司提供的数据肯定会有些不同。这是基于不同统计方法的必然差异。把握大方向即可。

总的来说,快手收到了2020年春晚的红利。上半年日活跃数据增长非常好,下半年平均,而抖音前三季度增长表现一般。难怪在拼多多退出春晚后,抖音如此渴望接手。

再来看看月活跃数据,和日活跃数据差不多,快手2020上半年表现惊人,下半年则停滞不前甚至小幅下滑。但是从正面来看,会发现快手的日活跃/月活跃比处于一个缓慢的螺旋上升通道,对应8个时间节点,这个比为49. 3%, 4< @8.5%, 52.5%, 52.9%, 53.3%, 53.2%, 5< @4.2 %,54.9%。这表明整体用户粘性正在增加。

好在单用户日均使用时长数据一直在稳步增长,说明用户活跃度一直保持得很好。

04经营业绩

日活跃度、月度活跃度和用户时长是短视频平台的基石,决定了这个商业大厦的牢固程度。

商业化进程决定了建筑的高度。一个企业只有能赚钱,或者有赚钱的潜力,才能走向良性循环,越走越远。目前短视频平台的商业化主要包括直播、广告、电商、游戏等。

快手各业务板块收入

接下来我们看看快手的商业化能力。 快手变现主要有3个组成部分,一是直播,二是广告,三是电商主要支持的其他业务,包括电商、游戏等。

直播可以说是快手第一个开始商业探索的业务。 2017年,直播月付费用户达1260万。经过三年的发展,直播业务已进入成熟阶段。看他吧 可以看到2018年付费用户增速124.6%,2019年增速72.8%,11月底增速2020 年是 1<@8.8 %。

比付费用户增速下滑更尴尬的是,每位用户的月付费也在下降。前者只是增长率下降。无论如何,付费用户的数量仍在增长,每个用户的每月支付金额正在减少。这可能是快手大规模出圈的必然结果。因为之前的快手够沉,四六级乡镇青年的娱乐生活更加局促,APP社区氛围更好,用户自然更愿意为直播间的主播买单随着一二线城市人潮的增加,这些人可能对直播没那么感兴趣了。更重要的是,快手修改了主页面,改为沉浸式单屏信息流模式。用户和创作者的关系已经相对淡化,给直播的意愿也会下降。

从收入增长来看,2018年快手直播业务增长134.2%,2019年增长6<@8.9%。截至2020年Q3,同比仅增长10.4%。如果只看2020年Q3,本季度直播业务收入79.6亿,2019年Q3直播收入80.9亿快手上市交易时间,一年- 同比下降。 2019年Q4单季度直播收入85.2亿。 2020年Q4前两个月,直播收入51.1亿。最终季度营收可能在76亿元左右,降幅较大。 .

随着快手越来越抖音,直播收入可能提前进入瓶颈期,未来收入重心将越来越多地转向广告和电商业务。

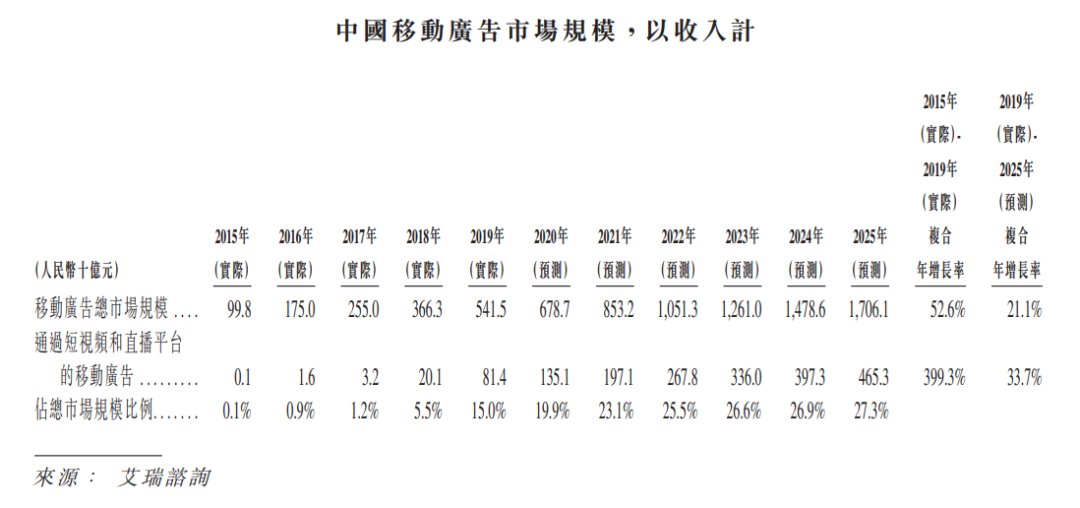

广告ARPU是指单个用户在自然年的广告价值,可以通过广告营销收入除以日活跃度得到。从上图可以看出,快手的日活跃用户ARPU值处于高速上升通道,2018年同比增长140.7%,增幅为2019年197.9%,2020年增长197.9%。前三季度接近100%。

在单用户广告ARPU和日常活动的双轮驱动下,快手广告业务快速增长。 2018年增长率为32<@8.2%,2019年增长率为344.3%。如果不出意外,2020年该业务的收入将达到220亿左右,增长率将达到196%左右。

快手 的日常活动应该还有增长的空间。同时随着快手<@8.0版本的推出,单屏全屏播放模式更有利于广告业务的推广,快手@相比抖音,>的广告加载率仍有较大的增长空间,未来的广告业务很可能会有较长的高速增长期。

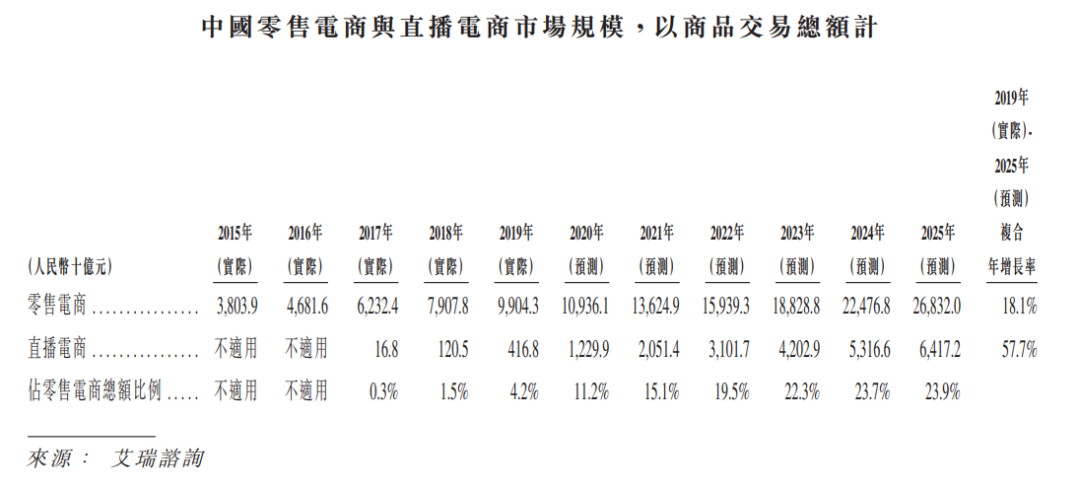

快手的电商业务是2018年8月上线的,所以2018年的基数很低,GMV只有9700万。该业务是快手增长最快的业务,2019年增长600倍,2020年Q3同比增长11.1倍。2020年H1 GMV为1096亿,Q3单季度GMV达到945亿,Q4前两个月Q4 GMV高达1286亿。 2020年全年GMV有望突破4000亿元。

电商业务收入构成快手其他收入板块的主体,随着电商GMV规模的快速扩张而上升。 2019年相比GMV增长600倍,该板块收入增长13倍,2020年前三季度同比增长约25倍。 2019年收入增速远低于GMV增速,因为电商是2018年8月才上线,GMV基数太低,其他收入还包括游戏发行等游戏。同时,2019年快手电商变现率依然有限,20年营收增速远超GMV增速,主要是电商变现率增加了。

05 数据与性能的逻辑关系

我们来看看快手近年来的表现数据。

销售成本主要是主播的分成和税收、带宽服务器成本、无形资产摊销和支付渠道费用。总体来看,由于直播业务属于中低毛利业务,销售成本占比逐渐下降。单看直播业务,仅主播份额和税收就占全年直播收入的60%左右。利率仅为 30% 左右。

广告业务和电商业务都是高利润率业务,全球平台广告业务的毛利率基本在80%以上,无论是中国的百度还是字节跳动。平台电商业务的毛利率几乎都在80%以上,阿里和拼多多都会给你证明。随着快手广告和电商业务占比逐年增加,整体毛利率也会提高。

快手的行政支出比例一直比较稳定,基本2.在5%左右,控制得很好。研发支出不断增加。这与大力发展电子商务业务和推荐系统有关。比例从5.6%上升到10.1%。

最突出的是销售和营销支出部分的变化,从 2017 年的 16.4% 上升到 2020 年前三季度的 4<@8.8%。相当于投入几乎一半的收入用于营销支出。尤其是2020年,2019年这个比例还是控制在25%。可见,快手确实足以用抖音去争取用户。尤其是上半年,这一比例为54.1%。如果只看Q3 2020,比例是39.6%。 Q1的比例高于54.1%是很有可能的。 快手通过赞助春晚确实吸引了一波新用户,但是看下半年的用户数据会发现,这种高投入意味着边际效应递减。

但是,如果快手不以这种高投入的方式抢用户,2020年的数据和业绩可能会很丑。

我们之前也展示了抖音的数据,发现抖音主APP的日活跃度变化不大。

那么整个短视频行业都在消亡吗?

答案是否定的。

06 行业格局与潜力

我们不妨继续看一下快手花了96万买Irei的专业报告。如前所述,我认为这份报告是相当可靠的。

从报告中可以看出,2017年快手APP在全行业的日活跃度为47%,2018年为33.3%,2019年为3%,相比3 5.5%,2020年Q3前占比43.7%,同期抖音行业占比已经67.7%。

快手DW和抖音的差距并不小,但2020年这个差距正在缩小。

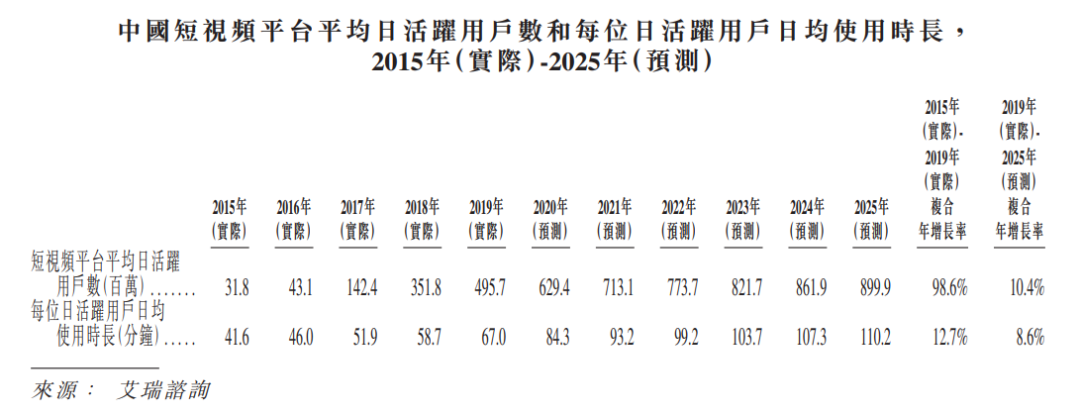

未来五年,短视频行业日活跃数据仍有很大增长空间,2025年全行业日活跃数据或达9亿。

为什么快手花了这么多营销费用,下半年主APP的日活数据却几乎停滞不前?

答案是APP矩阵。

快手斥巨资推广快手极速版,2019年8月推出的快手极速版,2020年8月日活跃用户突破1亿,仅一年达到这一里程碑。

其实,抖音并没有让步太多。短视频中的顶级玩家都开始玩APP矩阵了。

同样从艾瑞的付费报告来看,2025年短视频用户时长仍将快速增长,有望超越即时通讯成为全网时长最大的单一领域。

但是,不要忘记,短视频领域不仅分散在巨头的矩阵中,还闯入了微信视频号的潜在霸主。不要想当然地认为快手抖音会一分为二。

如果5年后快手能保持主app占据全行业40%的日活跃率,就算是成功了。单个APP的日活跃度从2.6亿增加到3.6亿,估值没有同比例增长。至于如何估算,请看下节。

07快手如何估算

我们尝试使用相对简单的细分市场估值方法对 快手 进行估值。

快手收入分为3部分,直播、广告、电商。

直播业务已经是成熟的业务。前面我们分析过,这部分业务未来很可能会进入瓶颈期。如果年收入增长10%左右,即使任务完成,也不要期望太高。

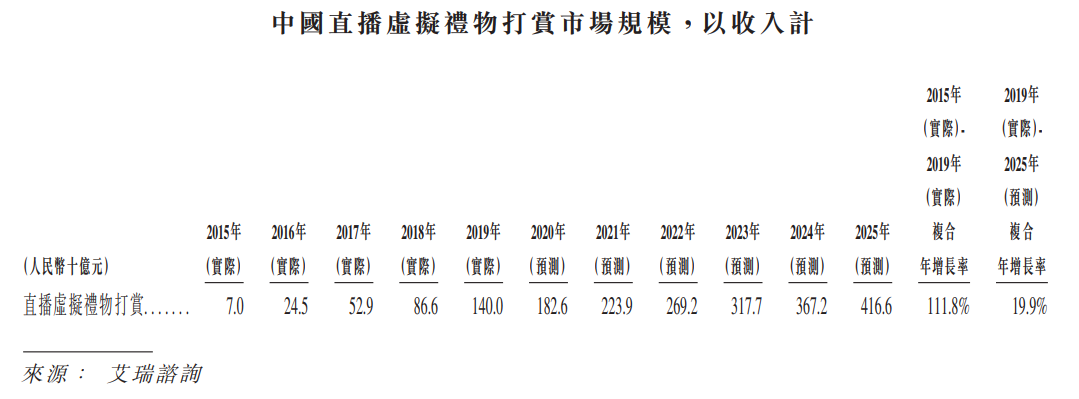

根据艾瑞报告,直播市场未来五年仍将有近20%的复合增长率,但这个增长大部分可能来自抖音和视频账号,是的,抖音的直播业务规模不如快手,但增长速度会比快手快,就像广告业务规模一样快手 没有 抖音 大,但增长速度比 抖音 快。而视频号肯定会占据一席之地,其直播打赏业务也会有更快的增长速度。

快手的直播业务不仅是成熟的业务,也是盈利的业务。报告显示,2017-2019年,快手直播业务收入占行业的15%、21.5%、22.4,2020年这一比例可能会下降到 1<@8.1%。

快手2020年直播业务收入约330亿元,毛利约100亿元,净利润约66亿元。未来5年,假设保持年收入复合增长率10%,年复合利润12%。增速,估值990亿元,市盈率为15倍。 快手2025年直播业务收入约531亿,利润约116亿,估值1745亿。

根据艾瑞报告,短视频行业还有很大的广告空间,快手广告业务的增长速度几乎肯定会快于行业。保守估计,未来五年的年复合增长率可达40%快手上市交易时间:快手旗下主应用+极速版+小程序的去重平均日活亿,那么2025年广告业务收入将达到1183亿。据悉,抖音2020年广告业务收入将在1000亿左右。 快手这个预测并不夸张。

2020年快手广告业务收入约220亿元。该业务毛利率80%,净利润30%作为参考。

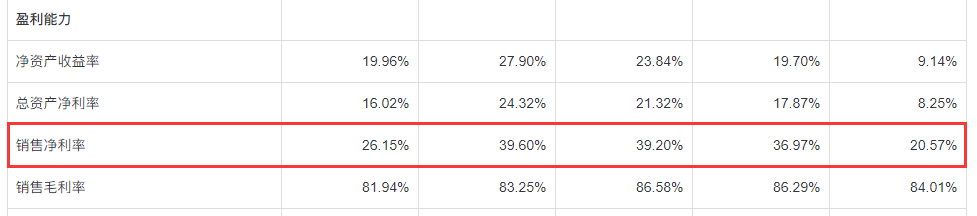

上图从右到左为-2019年净利润率。

2020年50倍市盈率(假设收益)估值为3300亿。

2025年给予40倍市盈率,届时利润率可能升至35%,估值16562亿。

根据招股书数据,预计2020年快手电商GMV约4000亿,其他业务收入约40亿。假设其他业务收入全部来自电子商务,相应的变现率为1%。这意味着快手电商业务的变现率不到1%。

快手小店的佣金是5%。如果交易被引流到外部第三方平台,将收取50%的引流费,最高不高于交易金额的5%。这意味着快手最高总佣金为 5%。如果快手GMV是真实的,理论上4000亿GMV对应的收入应该是10-200亿的收入,对应2.5-5%的变现率。

而且快手电商业务收入不到40亿,这意味着GMV水量很大。

我们没有办法澄清快手电商GMV有多少是真实的交易,有多少是欺诈订单,只能根据收入来估算。

根据快手的抽水政策,我们认为平台整体变现率在2.5-3%之间,与拼多多非常相似。

2018年第二季度,拼多多季度营收27.1亿,近12个月营收超过50亿,近12个月GMV为2621亿,变现当时的利率在2%左右,市值一直在20-300亿美元之间徘徊。

考虑到快手的电商生态不如纯电商平台拼多多,我们给快手的电商打折,基于估值150亿美元。

但如果快手能做电商业务,那么未来电商业务价值可能是三大业务中最高的,超过广告业务。

根据艾瑞报告,直播电商未来五年将保持高速增长。假设快手电商GMV保持45%的年复合增长率,2025年实现GMV规模25639亿元。按照2.5%的变现率,对应至641亿元的营收,约等于1.2020年拼多多营收的2倍。拼多多2020年市值超过2000亿美元。它包含了称霸实体电商领域的期望,而快手电商不太可能有这样的期望。我们依然沿用传统估值方法,给出35%的净利润预期——参考阿里巴巴平台成熟的电商业务,对应盈利224亿元,假设市盈率为60倍,对应估值13460亿元。

根据2020年数据估值,快手三大业务市值为990+3300+1002=5292亿,即792亿美元。

根据2025年的预估数据,快手三大业务市值为1745+16562+13460=31767亿,即4756亿美元。

如果快手以500亿美元的估值上市,那就更厚道了。毕竟日活跃度只有快手的六分之一,收入也只有快手B站的五分之一,城市价值464亿美元,绝对值得玩新.

08 不确定性

快手招股书中描述的风险因素很多,我就不一一列举了。在我看来,快手最大的不确定性来自于短视频平台的潜在垄断属性。

或者说它的垄断属性有多强?

这是一个由搜索、微博和微信主导的世界吗?

还是像电子商务平台这样的 2-3 寡头垄断?

还是类似于门户网站,三点世界,四国争霸?

如果是类似于长视频和门户,那么快手的未来确定性比较高,因为它的位置是前三名之一,但这意味着投资它的潜在收益将是相当有限。 .

如果是像电商平台这样的两三个寡头,那可能是快手的最佳选择。在实体电商领域,阿里独霸一方,京东拼多多还能有一席之地,继续构成威胁。如果快手能够长期制衡抖音,占据短视频行业40%左右的份额,对投资者来说将是一笔非常安全且有利可图的投资。

如果像微博、微信、搜索,快手的未来可能不会很好。老实说,快手 成为霸主的可能性远小于抖音。

我分析了长视频、门户、电商、微博、搜索、微信和短视频的异同后,发现有两个因素决定了这个业务的垄断属性的上限和下限。

一个是供给侧数量和门槛。

第二个是消费者端交互。

供给侧数量越多,门槛越低,垄断属性越强。最极端的例子是微信,14亿人是他的供给侧,门槛是0,每个用户0成本为微信平台提供内容和信息。所有微博用户都可以为平台提供内容,门槛几乎为零。搜索的供给端是网站,内容也免费供爬虫检索。电子商务和搜索类似于微博。商家免费向电商平台提供商品信息,但只向买家收费。但电商和搜索的供给侧数量比微博低一个数量级,比微信低几个数量级。阈值也高出几个数量级。毕竟,能开发网站、开店的商户屈指可数。

供给侧数量越低,门槛越高,垄断属性越弱。比如门户网站和视频网站,它们的供给方要么是记者、报纸、杂志新闻媒体,要么是视频制作者。这部分的供应量比微博和微信要小很多,门槛也高很多,注定无法垄断。

消费者端的互动越频繁,垄断属性越强。最极端的例子就是微信,14亿人可以随时随地互动,形成密不可分的社交网络。通过评论和转发,微博也连接了消费者端的互动,但这种连接不够强,所以它的垄断属性低于微信。但它明显高于电子商务和搜索。否则,中国用户早就因为微博的紧迫性而离开了他。搜索没有帐户系统。电商平台一直渴望与消费者互动形成社交关系,甚至满足于次优的事物形成社区关系,但很难实现。门户网站和长视频网站的受众和读者基本上是密不可分的。他们必须有关系。他们通常在评论区互相喷,几天后就忘记了。

从供给端来看,供给端短视频数量与微博相当,比电商高一个档次,门槛略高于微博和微博。低于电子商务。

从消费者端的互动来看,短视频与微博类似,但仍有一些差距。他的注意力链不是很稳定,观众之间的互动在评论中也比较常见。私信比例应该低于微博。博的,比微信差远了。

如果短视频沿着微博这条路发展,强者强,大者大,可能对快手非常不利。

没有多少人认为快手能够超越抖音,称霸短视频领域。

好在快手的资源足够丰富,BAT是其股东,腾讯持有快手21.57%,是第一大股东。

阿里通过旗下云峰基金持有快手部分股份。

百度持有快手3. 78%的股份,公司总裁沉斗也加入快手董事会。

此外,微信视频号在2020年迅速崛起,短短一年的时间,日活跃用户已突破3亿,春节期间极有可能突破4亿。这对 抖音 来说是一个很好的收容措施。

如果短视频应用注定要像微博一样成为垄断者,那么视频号也有可能像朋友圈一样成为反杀者。

腾讯微博可能遭受了损失,所以我们要做好准备。万一快手像腾讯微博一样彻底输了,还有视频号可以试试。

人们常说,投资就是投资垄断,垄断是最好的生意。

但是对于快手来说,越是垄断的赛道,可能越危险;垄断程度越低,其潜在收益就越有限。

For 快手, the best is that the short video field is , but not too . This is so weird.

So, in , when 快手 goes , I you to fully in the new , money is a high . , if the value US$100 in a short of time after , it is to be and to .

Risk : is risky, and you need to be when the .

该回答被网友采纳

该回答被网友采纳

站内部分内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任如发现本站有涉嫌抄袭侵权/违法违规的内容。请联系我们,一经核实立即删除。并对发布账号进行永久封禁处理.

本文网址:/show-14-1881.html

复制